RECOLHIMENTO INSS EM ATRASO - DEMONSTRATIVO DE CÁLCULO

O recolhimento de INSS sobre a remuneração deve ser feito em GPS/DCTFWeb, pelo empregador, contribuinte individual ou segurado facultativo, no prazo conforme previsto na agenda de obrigações trabalhistas e previdenciárias.

Os recolhimentos feitos fora dos prazos estipulados em lei são considerados recolhimentos em atraso, sobre os quais incidirão juros e multa de mora.

A partir de janeiro de 1995 os tributos e contribuições federais são apurados em reais, não incidindo, portanto, atualizações monetárias desde então.

O prazo decadencial para que a Previdência Social possa exigir o pagamento da contribuição previdenciária em atraso é de 5 (cinco) anos, ou seja, ultrapassado este prazo, contado da data do mês que originou a obrigação, a empresa não será mais obrigada ao recolhimento.

Os artigos 45 e 46 da Lei 8.212/1991 que estabeleciam que o prazo fosse de 10 (anos), e também o parágrafo único do art. 5º do Decreto-Lei 1.569/77, de que tratam da prescrição e decadência dos créditos previdenciários, foram considerados inconstitucionais pelo STF por meio da Súmula Vinculante nº 8.

Portanto, são inválidos os prazos prescricionais e decadenciais estabelecidos fora dos prazos previstos no Código Tributário Nacional (CTN), que é limitado em 5 (cinco) anos.

Assim, se uma empresa está em débito com a Previdência Social por um período superior a 5 anos e o INSS está cobrando o período que ultrapassa este limite, para se defender, a empresa poderá se utilizar de procedimentos judiciais que visam evitar o oferecimento de garantias para um valor cobrado de forma indevida, restringindo a possível penhora, discutindo os valores apenas do prazo que determina o CTN, ou seja, excluindo os valores atingidos pela decadência de 5 anos.

Caso não tenha ocorrido a decadência, a Previdência Social poderá incluir as contribuições previdenciárias devidas em notificação fiscal de lançamento de débito - NFLD, exigindo o recolhimento dos valores devidos tendo em vista o caráter tributário da contribuição previdenciária.

Exemplo

Empresa com débito previdenciário nos últimos 8 anos foi notificada (NFLD) para o recolhimento dos valores que totalizavam R$ 40.000,00.

Considerando que o débito represente R$ 5.000,00 por ano (R$ 40.000,00 : 8 anos) e como ainda não havia recolhido os valores, a empresa poderá pleitear na justiça, caso o próprio INSS não reconheça, que a obrigação dentro do período decadenciado (que ultrapassa 5 anos) seja desconsiderada.

Assim, a obrigação será de apenas R$25.000,00, ou seja, a empresa terá que pagar o valor correspondente ao período dos 5 anos previstos pela legislação, já que os R$15.000,00 de débito restante, se refere ao período prescrito, ou seja, de 3 anos que ultrapassou os 5 anos previsto legalmente.

É importante ressaltar que a notificação do débito suspende o prazo decadencial de 5 anos, ou seja, se a empresa (uma vez notificada) discutiu administrativamente e judicialmente a obrigação por 7 ou 8 anos (sendo condenada ao pagamento ao final do processo), ainda que se tenha ultrapassado os 5 anos, deverá recolher os valores com juros e multa. Veja maiores detalhes no tópico Defesa de Auto de Infração - Contribuições Sociais.

DA MULTA DE MORA

O recolhimento em atraso das contribuições urbanas e rurais devidas ao Instituto Nacional do Seguro Social (INSS) acarreta multa de mora variável, correspondente àquela estabelecida pela legislação vigente à época de ocorrência do fato gerador da contribuição, aplicável sobre o valor atualizado monetariamente, quando for o caso, até a data do efetivo recolhimento.

Assim, tanto os juros quanto a multa moratória, serão calculados com base na Tabela Prática, divulgada mensalmente através do site da Receita Federal do Brasil (RFB). A atualização monetária foi extinta a partir de janeiro de 1995, face à apuração das contribuições em reais.

| Competência | Requisito | (%) Multa |

Condições |

|

Até Ago/89 |

Não consta |

50% (cinquenta por cento) |

Em todos os casos |

|

Set/89 a Jul/91 |

Não consta |

10% (dez por cento) |

Se o recolhimento for de uma só vez, espontaneamente, antes da notificação de débito; |

|

20% (vinte por cento) |

Se recolhido em 15 dias contados da data da notificação de débito ou se, no mesmo prazo, for feito depósito à disposição da Previdência Social, para apresentação de defesa; |

||

|

30% (trinta por cento) |

Se houver acordo para parcelamento; |

||

|

60% (sessenta por cento) |

Nos demais casos. |

||

|

Ago/91 a Nov/91 |

Não consta |

40% (quarenta por cento) |

Em todos os casos. |

|

Dez/91 a Mar/97 |

Não consta |

10% (dez por cento) |

Se os valores não tenham sido incluídos em notificação de débito até a data do pagamento. |

|

20% (vinte por cento) |

Se pagos em 15 dias contados da data do recebimento da correspondente notificação de débito. |

||

|

30% (trinta por cento) |

Se pagos mediante parcelamento, desde que requerido no prazo de 15 (quinze) dias, contados da data do recebimento da correspondente notificação de débito. |

||

|

30% (trinta por cento) |

Se os valores não foram incluídos em notificação de débito e que seja objeto de parcelamento. |

||

|

60% (sessenta por cento) |

Em quaisquer outros casos, inclusive por falta de cumprimento de acordo para parcelamento e reparcelamento. |

||

|

Abr/97 a Out/99 |

Obrigação não incluída em notificação fiscal de lançamento |

4% (quatro por cento) |

Dentro do mês de vencimento da obrigação. |

|

7% (sete por cento) |

No mês seguinte. |

||

|

10% (dez por cento) |

A partir do segundo mês ao vencimento da obrigação. |

||

|

Obrigação incluída em notificação fiscal de lançamento |

12% (doze por cento) |

Se o pagamento for realizado em até quinze dias do recebimento da notificação. |

|

|

15% (quinze por cento) |

Se realizado após o 15º dia do recebimento da notificação. |

||

|

20% (vinte por cento) |

Após apresentação de recurso, no prazo, desde que antecedido de defesa, até quinze dias da ciência da decisão do CRPS. |

||

|

25% (vinte e cinco por cento) |

Se o pagamento for realizado após o 15º dia da ciência da decisão do CRPS, enquanto o débito não for inscrito em Dívida Ativa. |

||

|

Pagamento de débito inscrito em Dívida Ativa |

30% (trinta por cento) |

Quando não tenha sido objeto de parcelamento. |

|

|

35% (trinta e cinco por cento) |

Se houve parcelamento. |

||

|

40% (quarenta por cento) |

Após o ajuizamento da execução fiscal, mesmo que o devedor ainda não tenha sido citado, se o débito não foi objeto de parcelamento. |

||

|

50% (cinquenta por cento) |

Após o ajuizamento da execução fiscal, mesmo que o devedor ainda não tenha sido citado, se o débito foi objeto de parcelamento. |

||

|

Nov/99 a Nov/08 |

Contribuição devida, declarada na GFIP |

- |

Aplicar as mesmas condições do período abr/97 a Out/99. |

|

Contribuição devida, não declarada na GFIP |

- |

Aplicar as mesmas condições do período abr/97 a Out/99, EM DOBRO. |

|

|

A partir Dez/08 |

Contribuição devida |

0,33% (trinta e três centésimos por cento) por dia de atraso |

Calculadas a partir do primeiro dia útil subsequente ao do vencimento do prazo previsto para o pagamento do tributo/contribuição até o dia em que ocorrer o pagamento, limitado a 20% (vinte por cento). |

Do Produto Rural

| Competência | Requisito | (%) Multa | Condições |

|

Até Jul/91 |

Não consta |

10% (dez por cento) |

Por semestre ou fração sobre as contribuições dos produtos rurais. |

|

A partir Ago/91 |

Não consta |

- |

Aplicar multa de acordo com procedimento da contribuição urbana. |

Observações:

1) Com a utilização do Coeficiente UFIR, constante da Tabela Prática de Acréscimos Legais, a multa a ser aplicada respeita o critério de regência.

2) Não utilizar esta tabela para calcular contribuições em atraso de Segurados Empresário, Autônomo e Equiparado e Empregador Rural, para fatos geradores ocorridos até a competência Abril de1995.

3) Fato Gerador ocorrido até outubro de 1999 com pagamento a partir de 29/11/99, aplicar a multa mais favorável ao contribuinte.

DOS JUROS DE MORA

Pagamento dos juros antes da MP 449/2008 (Convertida na Lei 11.941.2009)

Os juros de mora serão calculados com base na tabela prática disponível no site da Previdência Social ou da Secretaria da Receita Previdenciária do Brasil (SRP/RFB).

Como a tabela de juros de mora é atualizada mensalmente, cada mês deverá ser utilizado a nova tabela para pagamento dos valores de INSS em atraso de acordo com o respectivo mês de pagamento.

A atualização da tabela é feita com base na taxa SELIC acumulada no período entre o mês seguinte ao do vencimento e o mês anterior ao do pagamento.

A partir da competência 01/1995 até 11/2008, os juros eram calculados sobre o valor original em reais, aplicando o percentual resultante da soma:

-

1% (um por cento) referente ao mês de vencimento da contribuição;

-

da taxa SELIC acumulada no período entre o mês seguinte ao do vencimento e o mês anterior ao do pagamento; e

-

1% (um por cento) no mês de pagamento.

Exemplo

Para entendermos a soma dos percentuais dispostos nas alíneas "a", "b" e "c" acima, utilizaremos a tabela abaixo para exemplificar, considerando uma obrigação no mês competência 10/2007 a ser recolhida em 11/2007:

| Mês de competência | Mês de Vencimento | Mês de Pagamento |

|

Outubro/07 |

Novembro/07 |

Dezembro/07 |

Neste caso, se a obrigação total, por exemplo, de R$5.000,00 sobre a folha de pagamento normal do mês de out/07, que deveria ter sido paga dia 10.11.07 (prazo máximo normal à época) for paga em atraso somente em 05.12.2007, temos:

| Entendendo as alíneas a, b e c | Cálculo | Valor Juros |

|

a) Incidência de 1% referente ao mês de vencimento (nov/07) |

R$5.000,00 x 1% |

R$50,00 |

|

b) Incidência da taxa SELIC acumulada no período entre o mês seguinte ao do vencimento (dez/07) e o mês anterior ao do pagamento (nov/07) * |

- |

- |

|

c) Incidência de 1% no mês de pagamento (dez/07) |

R$5.000,00 x 1% |

R$50,00 |

|

Total de juros a pagar |

|

R$100,00 |

(*) Observe que neste exemplo não há o acúmulo da taxa SELIC, já que o pagamento está sendo realizado justamente no mês seguinte ao do vencimento, não havendo portanto, nenhum valor acumulado.

Portanto, só haverá o acúmulo da taxa SELIC quando o pagamento da obrigação se der a partir do segundo mês ao do vencimento, ou seja, neste exemplo acima, só haveria a aplicação da taxa SELIC se o recolhimento ocorresse a partir do mês de jan/2008.

O Que Deve Ser Considerado Atualmente - Pagamento dos Juros após a Lei 11.941/2009

(Pagamentos em atraso efetuados a partir de 12/2008)

Com a Lei 11.941/2009, a partir da competência 12/2008 os juros são calculados com base na taxa SELIC, a partir do primeiro dia do mês subsequente ao vencimento do prazo, até o mês anterior ao do pagamento sendo, para o primeiro mês de atraso, juros de 1% (um por cento).

Para o demais meses de atraso o contribuinte poderá conhecer a taxa SELIC por meio do sitio da Receita Federal no link Taxa de Juros Selic Acumulados, a qual é divulgada mensalmente para o cálculo do recolhimento em atraso.

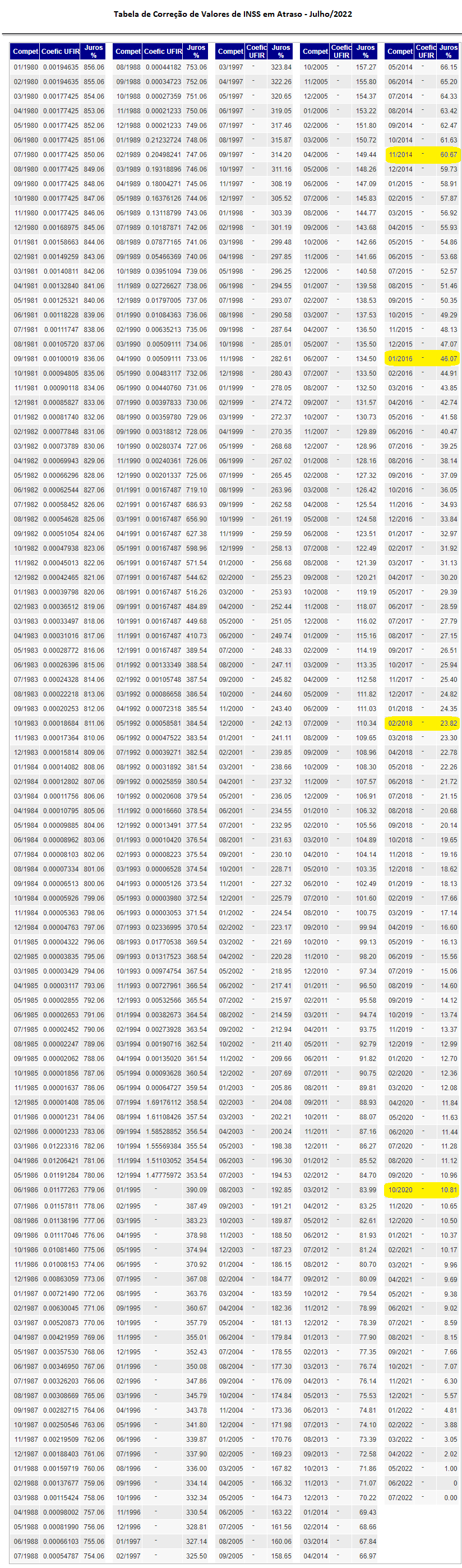

TABELA DE CORREÇÃO DE VALORES INSS EM ATRASO - FORMA DE CÁLCULO ATUAL

Tabela de Correção de Valores de INSS em Atraso - Forma de Cálculo Atual - Considerando Julho/2022 como mês de Pagamento

Para efeito ilustrativo, utilizaremos a tabela divulgada em julho/2022 para demonstrarmos o cálculo de juros de mora no caso de recolhimento em atraso.

Os percentuais de juros dispostos nas tabelas abaixo variam mensalmente conforme a aplicação do valor acumulado da taxa SELIC.

Para acessar os valores das tabelas atualizados mensalmente, acesse o site da Previdência Social através do link Tabela de Contribuição em Atraso.

APLICAÇÃO DOS JUROS E MULTA NO CÁLCULO DE VALORES EM ATRASO - RESUMO

Para entendermos melhor o cálculo de juros e multa sobre valores em atraso de INSS a recolher, precisamos observar os seguintes aspectos:

-

Atualização Monetária: Se o valor em atraso for antes da competência jan/95, precisa de atualização monetária, conforme tabela demonstrativa acima, feita através do índice divulgado "Coeficiente Ufir". Mas isso se o débito já não estiver prescrito pelo prazo decadencial.

Nota: Se o valor em atraso for após a competência jan/95, a atualização monetária não se faz necessária;

-

Juros: Os juros serão equivalentes à taxa referencial do Sistema Especial de Liquidação e Custódia - SELIC, para títulos federais, acumulada mensalmente, calculados a partir do primeiro dia do mês subsequente ao vencimento do prazo até o mês anterior ao do pagamento sendo, para o primeiro mês de atraso, juros de 1% (um por cento).

-

Multa: Calculada à taxa de 0,33% (trinta e três centésimos por cento), por dia de atraso. A multa será calculada a partir do primeiro dia útil subsequente ao do vencimento do prazo previsto para o pagamento do tributo ou da contribuição até o dia em que ocorrer o seu pagamento. O percentual de multa a ser aplicado fica limitado a 20% (vinte por cento), a partir de dez/2008.

Nota: Observar as competências anteriores a dez/2008 conforme mencionado na tabela acima.

Exemplo

Considerando recolhimento de INSS em atraso referente às competências e os respectivos valores abaixo, demonstraremos o valor da multa e juros calculados para pagamento em Julho/22 (dia 05/07/2022), temos:

Valores não recolhidos no prazo:

Nov/14 = R$ 19.750,00

Jan/16 = R$ 20.345,00

Fev/18 = R$ 21.050,00

Mai/20 = R$ 25.750,00

Abr//22 = R$ 21.940,00

Nota: Observe que neste exemplo está sendo considerado o cálculo de valores em atraso há mais de 5 anos (prazo prescricional) apenas a título demonstrativo.

Demonstrativo detalhado do cálculo dos juros das respectivas competências com base na tabela SELIC para pagamento em julho/2022, bem como a apuração do valor da multa considerando o número de dias a partir do primeiro dia subsequente ao do vencimento do prazo previsto para o pagamento da contribuição, até o dia em que ocorreu efetivamente o seu pagamento (05/07/2022):

|

Comp. |

Prazo Recolhimento |

Valor Total Original |

Juros (%) |

Multa (0,33% por dia de Atraso) |

Total a Recolher |

|

| Dias de Atraso | (%) Multa | |||||

|

Nov/14 |

19/12/2014 |

R$ 19.750,00 |

60,67 % |

2.757 |

20,00 % |

R$ 35.682,32 |

|

Jan/16 |

19/02/2016 |

R$ 20.345,00 |

46,07 % |

2.330 |

20,00 % |

R$ 33.786,94 |

|

Fev/18 |

20/03/2018 |

R$ 21.050,00 |

23,82 % |

1.570 |

20,00 % |

R$ 30.274,11 |

|

Mai/20 |

19/06/2020 |

R$ 25.750,00 |

748 |

20,00 % |

R$ 33.683,57 |

|

|

Abr/22 |

20/05/2022 |

R$ 21.940,00 |

2,02 % |

46 |

15,18% |

R$ 25.713,67 |

|

Total |

R$ 108.835,00 |

R$ 159.140,61 |

||||

Nota: Tendo em vista a prorrogação dos prazos do recolhimento das contribuições previdenciárias em função da pandemia, observe que o percentual dos juros da competência maio/2020 foi indicado como sendo o índice de outubro/2020 (conforme a tabela).

Assim, como o prazo de recolhimento da competência maio/2020 foi prorrogado para o dia 20/11/2020 (Portaria ME 139/2020 e Portaria ME 245/2020), o empregador deverá aplicar os juros de 10,81% (como se fosse competência outubro/2020) e não o percentual de 11,63% (da competência maio/2020).

Da mesma forma ocorrerá com as competências março e abril/2020 (para o índice de julho e setembro/2020, respectivamente), caso haja recolhimento em atraso, tendo em vista que para estas competências também houve a prorrogação do recolhimento.

Com base nos percentuais da tabela acima, demonstraremos abaixo os valores a serem recolhidos em cada competência, considerando o desmembramento da contribuição parte empresa e outras entidades que irão compor a GPS/DCTFWeb:

|

Comp. |

Valor INSS Empresa |

Valor Outras Entidades |

Valor Total Original |

Juros |

Multa |

Total a Recolher |

|

Nov/14 |

R$ 17.486,90 |

R$ 2.263,10 |

R$ 19.750,00 |

R$ 11.982,32 |

R$ 3.950,00 |

R$ 35.682,32 |

|

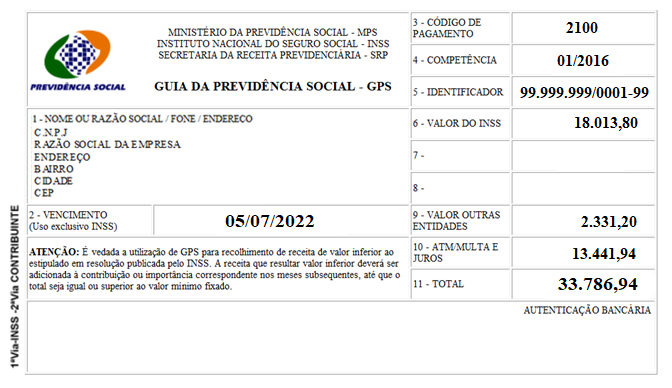

Jan/16 |

R$ 18.013,80 |

R$ 2.331,20 |

R$ 20.345,00 |

R$ 9.372,94 |

R$ 4.069,00 |

R$ 33.786,94 |

|

Fev/18 |

R$ 18.638,02 |

R$ 2.411,98 |

R$ 21.050,00 |

R$ 5.014,11 |

R$ 4.210,00 |

R$ 30.274,11 |

|

Mai/20 |

R$ 22.799,49 |

R$ 2.950,51 |

R$ 25.750,00 |

R$ 2.783,57 |

R$ 5.150,00 |

R$ 33.683,57 |

|

Abr/22 |

R$ 19.425,95 |

R$ 2.514,05 |

R$ 21.940,00 |

R$ 443,18 |

R$ 3.330,49 |

R$ 25.713,67 |

|

Total |

R$ 96.364,16 |

R$ 12.470,84 |

R$ 108.835,00 |

R$ 29.596,12 |

R$ 20.709,49 |

R$ 159.140,61 |

Nota: observe que o valor da multa calculada a 0,33% por dia de atraso é limitada a 20%, o que se confirmou nas quatro primeiras competências em atraso.

Cálculos realizados considerando que:

-

os recolhimentos se referem a obrigações de competências a partir de Nov/1999;

-

houve declaração em GFIP; e

-

não foram incluídas em notificação fiscal de lançamento;

Com base nas considerações acima, os valores dos juros e das multas aplicadas foram de acordo com o fato específico.

Nota: Se neste caso a empresa não tivesse declarado em GFIP/DCTFWeb, a aplicação da multa para cada competência seria EM DOBRO, conforme previsto na tabela de multas.

Para maiores esclarecimentos sobre a Lei 11.941/2009 acesse o tópico INSS - Prestações de Informações GFIP/SEFIP, Parcelamento de Dívidas e Fiscalização.

Exemplo de Preenchimento da GPS em Atraso da Competência Jan/2016 (tabela acima)

(Pagamento efetuado em 05/07/2022)

Nota: importante ressaltar que, de acordo com o cronograma do eSocial, a partir do período de apuração de agosto/2018, as empresas obrigadas ao eSocial/EFD-Reinf/DCTFWeb, devem recolher as contribuições previdenciárias e devidas a outras entidades e Fundos por meio de DARF Numerado emitido pela própria DCTFWeb. Não é mais utilizada a GPS, exceto para algumas situações específicas, como para o INSS de reclamatória ou da contribuição ao SENAR relativa à aquisição de produção de produtor rural pessoa física, que optou por contribuir sobre a folha de pagamento, por exemplo. .

Base legal: Lei 8.218/91;

Lei 8.620/93;

Art. 239 do Decreto 3.048/99;

Lei 11.941/2009 e os citados no texto.

Comentários

Postar um comentário